Jeremy Grantham, cofundador de una de las mayores gestoras de activos del mundo, sorprendió a propios y extraños cuando recientemente publicó un demoledor informe en el que diseccionaba meticulosamente la situación de los recursos no renovables (y especialmente de la energía).

Este informe, aunque refleja aquello que los movimientos ecologistas han estado denunciando desde hace décadas, es decir, la finitud de nuestro pequeño planeta, no deja de sorprender por venir de una importante persona perteneciente a los círculos del poder económico que tradicionalmente no se han hecho eco de este problema o bien directamente lo han calificado de exageraciones.

La declaración de intenciones es clara desde el principio cuando manifiesta el (evidente para muchos) principio de que el crecimiento [rápido] no es un derecho que tengamos, es más, es matemáticamente imposible en el largo plazo, y que nuestro objetivo debe ser eliminar la pobreza grave, redistribuyendo la riqueza en caso necesario, y cambiar nuestro paradigma mental para entender que mejor calidad de vida no implica mayor posesión (o consumo) de bienes.

Nada más comenzar el informe, se hace eco de un dato demoledor, que es que en tan solo 8 años se han revertido 100 años de tendencias a la baja en las materias primas, como puede verse en el gráfico.

Identifica las causas de anteriores perturbaciones en los precios

(nunca tan grandes como ahora) y sentencia que lo que vivimos ahora no

tiene nada que ver con esos problemas, sino que es un cambio real de

tendencia.

Desde mi punto de vista acierta totalmente con la causa de esa caída secular en los precios que se observa, que no es otro que el drástico incremento en la productividad (es decir, avances tecnológicos) que se produjeron a lo largo del siglo pasado, que superaron de largo la tasa de declive de los yacimientos. Y la conclusión lógica es que se trató de un afortunado (para los que lo vivimos) accidente histórico.

Califica de “Monetary Maniacs” a los que culpan de toda esta subida de precios a los bajos tipos de interés mantenidos por los bancos centrales y afirma que si bien los precios en el corto plazo pueden moverse por esta causa, en el largo plazo sólo las fuerzas de la oferta y la demanda pueden modelarlos.

En el siguiente cuadro Grantham analiza la probabilidad de que, en

función de datos históricos, la subida de precios que observamos sea

debida a una simple burbuja especulativa, y los datos obtenidos indican

una probabilidad tan baja de que esa hipótesis sea cierta que es

realmente despreciable.

Y razona que si realmente fuera una enorme burbuja especulativa sobre los activos ¿por qué las Bolsas están dentro de la media y la vivienda en unos sitios está cara pero en otros no? Dificil de rebatir, realmente.

“Estamos en medio de un gigantesco punto de inflexión en la historia económica” es la dramática conclusión.

En un gráfico ejemplo que este informe incluye, podemos ver tanto la imposibilidad del crecimiento económico eterno como la torpeza que tenemos las personas a la hora de captar intuitivamente este problema. Imaginemos que nos encontramos en el antiguo Egipto, en el año 3000 A.C., y que entonces tuviéramos 1m^3 de posesiones, las cuales aumentarían a una tasa que nosotros consideramos normal del 4,5% anual. ¿Cuántas posesiones tendríamos en la época del nacimiento de Cristo? Las personas fallamos estrepitosamente al estimarlo, incluso los expertos preguntados creyeron que la respuesta correcta era muchos órdenes de magnitud más pequeña de lo que es en realidad, es decir, 10^57 m^3, o lo que es lo mismo, una esfera de 1600 años-luz de diámetro, algo tan gigantesco que escapa totalmente a nuestra imaginación. Una persona caminando a un paso normal necesitaría unas 500 veces el tiempo transcurrido desde la formación de la Tierra para cruzar esa esfera de un lado a otro. Hasta ese punto es ridícula la pretensión del crecimiento perpetuo que asumen nuestros máximos líderes.

A continuación Grantham explica el modelo de agotamiento del petróleo que describió, de forma visionaria, el geólogo estadounidense Marion King Hubbert en 1956, y con el que anticipó que el pico del petróleo en los EEUU sucedería sobre 1970 (en realidad sucedió en 1971) y el pico mundial del petróleo sobre 2006. Tras el embargo de octubre de 1973 modificó sus previsiones y retrasó el pico mundial hasta 2016. Aunque realmente nadie sabe con certeza si el peak oil ha sucedido ya o no, es totalmente inevitable que ocurra, y casi con certeza será (o ha sido) dentro de los márgenes previstos por la teoría.

En

los siguientes gráficos se ve cómo a pesar de los esfuerzos, de los

avances técnicos y del gran incremento de los costes de extracción, en

los últimos 7 años no ha conseguido incrementarse la producción total

de petróleo.También puede verse la decadencia imparable de los

hallazgos de nuevos yacimientos.

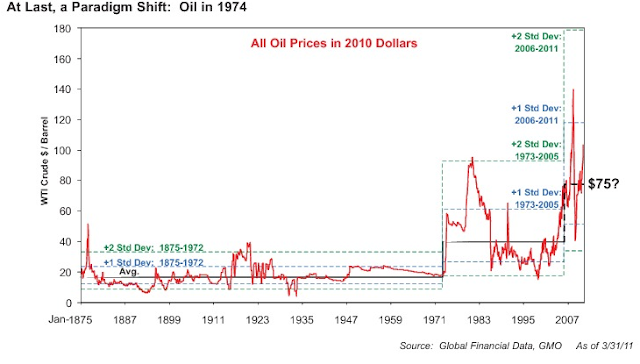

Un tratamiento estadístico de las series de precios del petróleo en los últimos 135 años muestra, además de la extrema volatilidad de los precios, cómo éstos se movieron en el entorno de los 16$ entre 1875 y 1973, para a continuación moverse sobre los 40$ y a partir de 2003 tal vez sobre los 75$. Lo que resulta innegable es la tendencia al aumento y, desde mi punto de vista mucho más grave, aunque esto Grantham no lo dice, el acortamiento de los ciclos, que es precisamente lo que deberíamos esperar de una tendencia exponencial.

El autor insiste en que el mercado del petróleo no se está comportando

como el típico mercado alcista, en que los inversores insisten una y

otra vez en las razones fundamentales que existen para los nuevos

precios, en su afán por justificarlos y sostenerlo, sino que se

comporta justo del modo contrario, con los inversores insistiendo en

que está sobrevalorado y que pronto bajará. Una razón más para creer

que realmente los precios están altos por razones sólidas.

A continuación el informe analiza otras materias primas, empezando por los metales. Se echa un poco de menos que profundice en la gravedad del problema del “precipicio energético”, aunque sí que reseña el dato de que para un 50% de caída en la concentración de las menas de cobre hace falta de “2 a 4 veces más energía”.

Además de este problema de empobrecimiento de las menas, nos habla del

brutal encarecimiento de los metales que, como en el caso del hierro,

en sólo 8 años ha excedido ampliamente el abaratamiento de los

anteriores 100 años.

Después Grantham toca el grave

problema de los precios de los alimentos, y en unos pocos gráficos

demoledores que se ven a continuación muestra el contínuo declinar de

las tasas de incremento de la productividad agrícola y los

espectaculares aumentos en los insumos de fertilizantes, agua y (aunque

esto último no lo menciona) pesticidas. Estos incrementos en el uso de

insumos requiere el uso de recursos no renovables, incluido el propio

petróleo, que también se están agotando rápidamente.

-->

El informe refleja también las

presiones que sufren los precios por el incremento en la producción de

carne y por el absurdo proceso (cuya energía neta probablemente sea

negativa) de producir combustible a partir de maíz. Desmonta las tesis

de los que defienden que los alimentos están sufriendo una prolongada

burbuja especulativa argumentando que la manipulación de esos mercados

está más allá de las posibilidades de los especuladores, y muestra el

paradójico efecto que tiene la especulación en futuros de alimentos de

Goldman Sachs y otros bancos de inversión, que en lugar de aumentar los

precios para pagos al contado, los bajan al disminuir el riesgo para los

agricultores.

A continuación aborda el problema del

cambio climático debido al aumento de gases invernadero y califica las

evidencias de aplastantes, y expresa su preocupación por cómo la

inestabilidad del clima repercutirá en el suministro de alimentos.

También desmonta las tesis de aquellos que lo achacan al mal tiempo en

ciertas partes del mundo.

Tiene en cuenta posibles factores

coyunturales que podrían hacer caer los precios de las materias primas,

sobre todo el posible pinchazo de la economía china (cuya probabilidad

estima para el próximo año en un 25%), o que el buen tiempo haga que

tengamos una cosecha extraordinariamente buena, lo que haría que los

inversores se retiraran durante un tiempo de estos productos, por las

elevadas pérdidas sufridas, por segunda vez, en sólo tres años.

Por último, hace unas reflexiones

sobre las implicaciones de este cambio de paradigma, como son el aumento

de valor de las tierras agrícolas y de los recursos en general, y hace

hincapié en un hecho trascendental, y es que lo que está ocurriendo

ahora no tiene nada que ver con la crisis del 73 o del 79, ya que

entonces el valor real que petróleo aportaba a la economía mundial

seguía siendo el mismo, a pesar de las subidas de precios, mientras que

ahora no, ya que las inversiones tendrán que desviarse de forma cada vez

mayor y menos productiva hacia los recursos naturales.

En el análisis de la posición de los

EEUU en este panorama, identifica, de forma estremecedora dos puntos

clave: mucha tierra cultivable y mucha agua. Algo, que si lo pensamos

bien, es brutal para los que piensan en claves hipertecnológicas y de

desmaterialización del PIB.

Otras ventajas que identifica son la

abundancia en carbón y la relativa abundancia en gas y petróleo y el

ser, paradójicamente, la sociedad que más recursos desperdicia, ya que

ello da mucho más margen para un ajuste perdiendo menos, a nivel

cualitativo. Opina que con mejoras en la eficiencia energética los EEUU

podrían incluso mantener un crecimiento en los próximos 20 años en el

entorno del 1.5 al 2%, identificando una tendencia a la caída en el uso

de la energía del 1,5% anual. También resulta obvio, aunque implícito,

que las perspectivas a partir de entonces serán cada vez peores.

Para el resto de países es mucho menos

optimista, aunque opina que los más eficientes a nivel energético, como

Japón, se verán más favorecidos. Los que tengan menos recursos y sean

más pobres serán, trágicamente, los peor parados.

Y asesta un último y terrible golpe a

la teoría de la ventaja comparativa de Ricardo, piedra angular de la

globalización, argumentando que si bien en un mundo de recursos

abundantes la globalización es un juego sólo con ganadores, en este

nuevo escenario se transforma en un amargo juego con ganadores y

perdedores, siendo los perdedores los más débiles.

En conclusión, el informe de Jeremy

Grantham, aunque duro, no deja de mostrar datos conocidos por muchas

personas fuera de los círculos oficiales, y para los que estamos de

acuerdo con sus conclusiones es al fin y al cabo una buena noticia, ya

que implica que las personas influyentes cada vez están más cerca de

asumir el cambio que ya tenemos encima, por lo que las posibilidades de

una transición lo más ordenada posible mejoran.

Para España, malas noticias. Somos un

país pobre en recursos, muy endeudado y poco productivo, lo que nos

sitúa en muy mal lugar. Si a eso le añadimos el gran problema político

que padecemos, y las más que evidentes carencias democráticas, el

panorama ciertamente es sombrío. Pero está en manos de los ciudadanos

españoles el presionar para que las cosas puedan cambiar. Esperemos que

así sea.

Juan Carlos Barba.

[ http://crashoil.blogspot.com, http://crashoil.blogspot.com.es/2011/05/peak-oil-peak-copper-peak-iron-peak.html, sábado, 14 de mayo de 2011]

No hay comentarios:

Publicar un comentario